ある程度の金銭管理ができる子どもにお金を残したいのですが、大金を手にして浪費や詐欺に会うことが心配です。

大きなお金を残す場合は、“信託”と呼ばれる仕組みを使うことで安全にお金を渡すことが可能です。信託を使うと、まとまった金額ではなく、定期的に少しずつお金を渡すことができます。

信託以外にも、しょうがい共済で月2万円/口の収入を子どもに残すことができます。

信託とは?

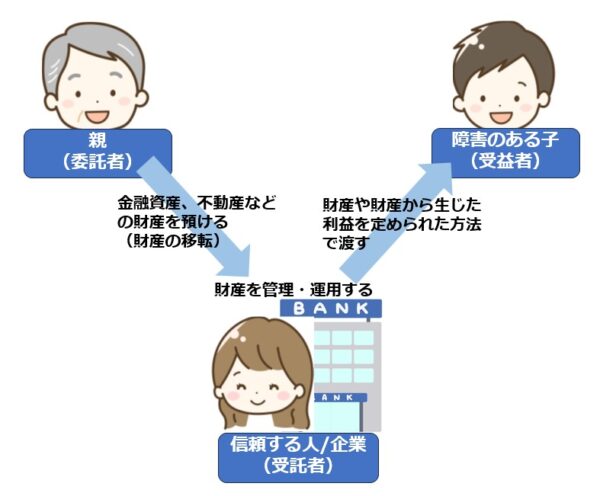

“信託”とは聞きなれない言葉ですが、信頼できる人・企業に財産を託して子どものために使ってもらうことです。

親族などに財産を託すことを家族信託と呼んでおり、信託銀行や信託会社など企業に託すことを商事信託と呼んでいます。

基本的な仕組みはどちらも同じで、信託契約を結んだ上で、委託者(親など)が受託者(親族、信託会社など)に財産を預けて管理してもらい、財産及び財産から生じる利益を受益者(子など)に渡してもらうものです。

受益者(子など)への財産の渡し方を、一括ではなく定期的に少しずつ渡すようにすることで、受益者(子など)は大金を手にすることなく財産を引き継ぐことができます。

信託の仕組みを簡単な例で見てみましょう

<500万円を信託する例>

- 親(委託者)が家族又は信託会社(受託者)に500万円を預けます。

- 親が存命中は、親が使えるように管理してもらいます。

- 親の死後、受託者である家族又は信託会社は、障害のある子どもに毎月3万円預けた財産がなくなるまで渡します。

- 財産を子どもが使いきれなかった場合は、子どもの面倒を見てくれた人や事業所等に、残った財産を渡すことを信託契約に入れておくことができます。

信託のメリット

- 子どもが大きな預貯金をもつことがないため、浪費や大きな詐欺に会うリスクが軽減されます。

- 子ども使いきれなかった財産の行先を親が決めておけます。余った財産を国に納めなくてよくなります。

- 信託財産は、成年後見人等の報酬を決める際の流動資産にカウントされない可能性があるため、後見人報酬を抑えることができるかもしれません。

- 注)後見人報酬を決める際の信託財産の扱いには様々な考え方があるようですが、信託財産についての公式な見解は今のところなく、後見人の報告に基づいて裁判官が個々の後見人報酬を決定することとなっています。

- きょうだい等に遺産を多く残して、障害のある子のために使ってもらう方法よりも、障害のある子に確実に財産を渡すことができます。

信託の主な方法

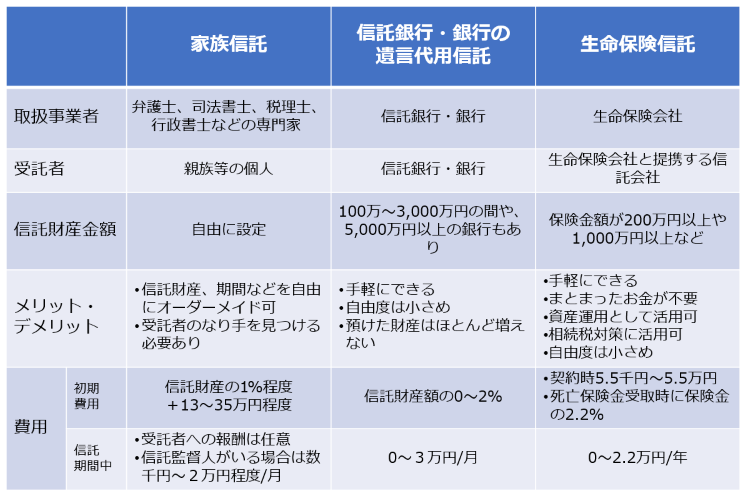

信託にはいくつかの方法があります。それぞれメリット・デメリットがあり、手間や費用も違ってきます。

家族信託

家族信託は俗称で正式名称ではありませんが、親族等の個人を受託者とする場合に家族信託と呼んでいます。家族だけでなく誰でも受託者になることができます。金銭だけでなく、自宅不動産など様々な財産を信託することができ、信託期間や受益者死亡後の残余財産処分などの契約内容を自由にオーダーメイドできることがメリットです。

自分で信託契約書を作ることもできますが、複雑な仕組みですので専門家に相談し、信託の設計及び契約書作成を依頼した方が安心です。専門家は弁護士、司法書士、税理士、行政書士などですが、家族信託はまだ歴史が浅く、誰でも扱えるものではないため、家族信託に精通した専門家を探した方がいいでしょう。

受託者は、財産管理に手間・時間がかかるだけでなく、重い責任が課せられますので、なり手を見つけるのがネックになる場合があります。

受託者が信託契約通りに財産管理をしていることをチェックする”信託監督人”をつけることができます。

信託銀行/銀行による金銭信託(遺言代用信託)

信託銀行/銀行が遺言代用信託などの商品名で提供しているサービスです。

親(委託者)が金銭を銀行に託し、死亡後に指定された遺族に一括又は定期的にお金が支払われる商品が一般的です。存命中の認知症対策として、存命中は自分(親)に定期的に支払いされる商品を組み合わせたものもあります。

信託銀行に加えて、一部の地方銀行などでも扱っています。信託財産の最低金額・最高金額、手数料、信託可能期間、受益者(子ども)が死亡した後の財産の行先指定可能・不可、その他信託内容が信託銀行/銀行によって違います。

金銭しか信託できないことや、信託金額や信託期間の制限があるなど、信託内容の自由度は高くありません。

生命保険信託

子どもが受け取る親の死亡保険金を信託するもので、生命保険と信託契約をセットにした商品です。

親(委託者)が死亡した際の保険金を信託会社が預かり、指定された遺族に定期的にお金が支払われる商品が一般的です。

扱う生命保険会社は多くありませんが、月払い生命保険を利用することでまとまったお金がなくても積み立て感覚で信託を開始できることや、まとまったお金がある場合には一時払い生命保険を利用することで財産を増やして残すことが期待できる点などがメリットです。

最低保険金額、終身保険のみか掛捨て定期保険も信託対象にできるか、信託開始後に支払い金額等を変更することを指示できる指図権者の有無、終身保険の運用利回り、手数料などが会社によって違います。

信託により毎月定額を子どもが受け取る場合でも、税制上は死亡保険金を一括で受け取ったと見做されるため、生命保険を使った相続税対策として有効です。

収益不動産のための不動産信託

貸アパート・マンションなどの収益不動産を残す場合に、不動産の維持管理を受託者である信託会社が行ってくれます。スターツ信託などで扱っています。

信託会社による信託

家族信託のように自由度が高い信託にしたいが、受託者を見つけることができない場合の選択肢として、数は多くありませんが信託を専門とする信託会社による信託も考えられます。信託可能な財産や仕組み、手数料などは都度相談ということになるでしょう。

信託における税金

信託そのものに税制上のメリットは特になく、相続や贈与と同様に扱われます。

委託者から信託された財産は受託者の名義となりますが、信託財産は受益者のためのものであり、信託財産から生じる収益も最終的に受益者が受け取ります。このため信託財産については「受益者課税の原則」という考え方に基づいて誰が税金を負担するかが決められます。

信託開始時

- 委託者から受益者への贈与又は相続とみなされます。贈与税または相続税がかかる金額であれば受益者が負担することになります。

- 委託者が存命中の信託開始は贈与、死亡による信託開始の場合は相続となります。

信託開始後

- 信託財産から収益が生じる場合にかかる所得税は受益者が負担することとなります。

- 不動産を信託している場合にかかる固定資産税は、所有名義人である受託者に納付通知が送られますが、信託契約で受益者が負担することにしておくことで受益者負担とすることができます。

しょうがい共済(障害者扶養共済制度)

障害のある人を育てている保護者が毎月掛金を納めることで、保護者が死亡または高度障害になると、障害のある人に対して月2万円/口の年金を一生涯支給する公的制度です。

掛金は加入時の保護者の年齢に応じて1口 9,300円~23,300円で、2口まで加入できます。

子どもが2万円を受給するためには、親が死亡・高度障害の場合を除いて、掛金を定められた長期間払い続ける必要があり、掛金総額は加入する年齢によって346万円~556万円程度となります。親が残したお金そのものを子どもが引き継ぐものではありませんが、お金の残し方の一形態と言えるでしょう。

まとめ

- 金銭管理がある程度できるが大金を手にすることに不安がある子どもには、”信託”を使って安全にお金を残すことができる。

- 信託の方法は様々。自分にあった信託を選びましょう。

- しょうがい共済で安全に残すこともできる。